Фирма имеет филиалы: как заполнить декларацию по налогу на прибыль

1 июля 2006

Организации, в состав которых входят обособленные подразделения, исчисляют и уплачивают налог на прибыль в соответствии со статьей 288 Налогового кодекса.

Напомним, что суммы налога и авансовых платежей уплачиваются в федеральный бюджет по месту нахождения организации без распределения этих сумм по обособленным подразделениям. Распределяется только налог (авансовые платежи), зачисляемый в доходную часть бюджетов субъектов РФ.

С 1 января 2006 года организациям, имеющим несколько обособленных подразделений на территории одного субъекта РФ, предоставлено право уплачивать налог (авансовые платежи) по месту нахождения одного из подразделений. Налогоплательщики, которые воспользовались этим правом 1. декларацию по налогу на прибыль подают в налоговую инспекцию по месту нахождения ответственного обособленного подразделения.

В пункте 2 статьи 288 НК РФ сохранена норма, согласно которой организации могут уплачивать налог на прибыль в бюджет субъекта РФ по месту нахождения каждого обособленного подразделения. В этом случае налогоплательщик представляет декларации в налоговые органы по месту нахождения каждого обособленного подразделения.

Начиная с первого отчетного периода 2006 года организации должны подавать декларацию по форме, утвержденной приказом Минфина России от 07.02.2006 № 24н (приказ зарегистрирован в Минюсте России 20.02.2006 № 7528). Заметим, что значительные изменения претерпели и приложения, в которых отражаются данные по обособленным подразделениям.

Общие принципы формирования декларации

Для определения сумм налога на прибыль по обособленным подразделениям предусмотрено приложение № 5 к листу 02 декларации. В прежней форме декларации для указанных целей предназначалось два приложения: № 5 и 5а. В приложении № 5 помимо сведений по организации без обособленных подразделений (графа 4) отражались данные по налогоплательщику в целом (графа 3), которые переносились в лист 02. В новой форме эти данные не дублируются. Приложение № 5 является унифицированным. Оно заполняется по организации без обособленных подразделений и по каждому обособленному подразделению, в том числе ликвидированному в текущем отчетном (налоговом) периоде. Если налог перечисляется по месту нахождения ответственного обособленного подразделения, в приложении № 5 отражаются данные по группе обособленных подразделений, за которые уплачивается налог.

На каждое подразделение (группу подразделений) заполняется отдельный бланк приложения и по строке 002 указывается соответствующий код. Количество представляемых приложений зависит от количества обособленных (в том числе ликвидированных в текущем налоговом периоде) или ответственных подразделений. Все эти приложения включаются в состав декларации, которая представляется по месту учета организации. Обратите внимание, что лист 02 заполняется по организации в целом. В разделе 1 налогоплательщик приводит итоговые суммы налога на прибыль, подлежащие уплате (возмещению) в бюджет по месту своего нахождения.

По месту нахождения обособленных подразделений декларация подается в сокращенном виде:

- титульный лист;

- подраздел 1.1 и (или) подраздел 1.2 раздела 1;

- приложение № 5, заполненное по конкретному подразделению.

Если налогоплательщик уплачивает налог на прибыль в бюджеты субъектов РФ через ответственные обособленные подразделения, декларацию в таком составе нужно представлять только по месту нахождения ответственных подразделений, которые организация выбрала в каждом субъекте РФ.

Теперь посмотрим, как формируются показатели приложения № 5 и раздела 1. Подробно на листе 02 останавливаться не будем, поскольку организации, в состав которых входят обособленные подразделения, заполняют его в общеустановленном порядке.

Единственное, что заслуживает внимания, — это отражение ставок налога. В листе 02 не заполняются строки 160 и 170. предназначенные для ставки налога, зачисляемого в бюджеты субъектов РФ, и строка 140. в которой отражается общая ставка налога. Организации, имеющие обособленные подразделения, вписывают лишь ставку налога, зачисляемого в федеральный бюджет (строка 150 ). Дело в том, что в некоторых регионах, где зарегистрированы обособленные подразделения организации, может быть установлена пониженная ставка налога на прибыль. Поэтому определить сумму налога на прибыль (авансовых платежей) в доле бюджета субъекта РФ (строка 230 ) на основании ставки налога, отраженной в листе 02, не получится. Показатель этой строки рассчитывается как результат сложения сумм налога, исчисленных в приложениях № 5, по организации и ее обособленным подразделениям.

Приложение № 5 к листу 02

В строке 001 отметку V проставляют только налогоплательщики, имеющие статус сельскохозяйственных товаропроизводителей 2. На основании статьи 2.1 Федерального закона от 06.08.2001 № 110-ФЗ в 2006 году такие организации исчисляют налог на прибыль по ставке 0%. Однако эту ставку можно применить только к налоговой базе, которая сформирована по деятельности, связанной с реализацией произведенной ими сельхозпродукции, а также произведенной и переработанной собственной сельхозпродукции.

Большинство налогоплательщиков начинают заполнять приложение № 5 со строки 002. В нее они вписывают специальный код, который показывает, в отношении кого заполняется данное приложение. Так, цифра 1 свидетельствует о том, что показатели формируются по головной организации, цифра 2 — по обособленному подразделению, 3 — по ликвидированному обособленному подразделению. Цифра 4 указывается в случае уплаты налога согласно абзацу 2 пункта 2 статьи 288 НК РФ, то есть по месту нахождения ответственного обособленного подразделения.

Нередко головная организация берет на себя функцию ответственного подразделения и самостоятельно уплачивает налог в региональный бюджет за все обособленные подразделения, расположенные в том же субъекте, что и сама организация. В строке 002 приложения № 5, заполненного по головной организации и группе подразделений, указывается код 4, а не 2. Если у такой организации нет подразделений в других субъектах РФ, приложение № 5 не заполняется. Ведь в данном случае налогоплательщик не распределяет налоговую базу, а всю сумму налога уплачивает по месту своего нахождения.

Проставив соответствующий код, бухгалтер в строках 010 и 020 отражает наименование и КПП того обособленного подразделения (головной организации), по которому заполняется приложение. Если приложение формируется по группе обособленных подразделений, находящихся на территории одного субъекта РФ, в этих строках указываются сведения только по ответственному подразделению.

Из строки 120 листа 02 в строку 030 переносится показатель налоговой базы по организации в целом. Налогоплательщик, у которого в текущем налоговом периоде были ликвидированы обособленные подразделения, заполняет и строку 031. В ней он фиксирует налоговую базу по организации в целом без учета ликвидированных подразделений.

Сумма налога на прибыль, которую необходимо перечислить в региональный бюджет по месту нахождения обособленного подразделения, рассчитывается исходя из доли налоговой базы, приходящейся на подразделение. Доля отражается в строке 040. Напомним, что данный показатель определяется как средняя арифметическая величина:

- удельного веса среднесписочной численности работников (расходов на оплату труда) подразделения в среднесписочной численности работников (расходах на оплату труда) по организации в целом;

- удельного веса остаточной стоимости амортизируемого имущества подразделения в остаточной стоимости амортизируемого имущества по организации в целом.

Федеральным законом от 06.06.2005 № 58-ФЗ в статью 288 НК РФ внесены изменения. ( С 1 января 2006 года статья 288 НК РФ действует в новой редакции. За изменениями следите в обновлениях к «Российской налоговой энциклопедии».)

С 1 января 2005 года среднесписочная численность работников, расходы на оплату труда и остаточная стоимость амортизируемого имущества рассчитываются за отчетный (налоговый) период.

Организация, которая уплачивает налог через ответственное обособленное подразделение, долю прибыли определяет исходя из совокупности показателей всех обособленных подразделений, находящихся в конкретном субъекте РФ.

Умножив рассчитанную долю на общую сумму налоговой базы (строка 030), бухгалтер получит величину налоговой базы, приходящейся на конкретное подразделение (группу подразделений) или головную организацию. Эту величину нужно отразить в строке 050 приложения. Учтите, что сумма показателей строки 050 всех приложений должна соответствовать отраженной в строке 120 листа 02 налоговой базе по организации в целом.

В строку 060 вписывается ставка налога, зачисляемого в бюджет субъекта РФ. В регионе может быть установлена пониженная ставка налога на прибыль. Тогда такая ставка применяется только к доле прибыли, приходящейся на организацию и ее обособленные подразделения, расположенные на территории данного субъекта РФ.

Сумма исчисленных авансовых платежей (налога) за отчетный (налоговый) период определяется на основании данных о налоговой базе (строка 050) и ставке налога (строка 060). Указанная величина отражается в строке 070 .

По строке 080 бухгалтер записывает суммы начисленных авансовых платежей за отчетный (налоговый) период. В приложении № 5 эта величина рассчитывается так же, как и показатели строк 210—230 листа 02. То есть сумма начисленных авансов берется из приложения, заполненного за предыдущий отчетный период. При этом необходимо учитывать, что, если результаты налоговой проверки декларации за предыдущий отчетный период налогоплательщик учел при составлении декларации за текущий отчетный (налоговый) период, суммы доначисления (уменьшения) авансовых платежей должны быть учтены в составе начисленных авансовых платежей (строки 210—230 листа 02) за этот отчетный (налоговый) период.

Организации, отчитывающиеся ежеквартально и не уплачивающие ежемесячные авансовые платежи, в строку 080 полугодовой декларации переносят показатель из строки 070 приложения № 5 декларации за I квартал текущего года. Тот же алгоритм используют налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли. Однако в полугодовой декларации они дублируют показатель из декларации за январь — май 2006 года.

У организаций, исчисляющих ежемесячные авансовые платежи в размере 1/3 от суммы налога за предыдущий квартал, значение показателя строки 080 приложения № 5 полугодовой декларации равно сумме значений показателей строк 070 и 120 приложения № 5 декларации за I квартал 2006 года.

Строку 090 заполняют только организации, которые

в отчетном (налоговом) периоде уменьшают сумму исчисленных авансовых платежей (налога) на величину налога, выплаченного за пределами Российской Федерации. Порядок зачета указанных сумм установлен статьей 311 НК РФ.

Заметим, что в строке 090 отражается только часть «зарубежного» налога, относящаяся к региональному бюджету и конкретному подразделению (группе подразделений) либо к головной организации.

Сумма авансовых платежей (налога), подлежащих доплате по итогам отчетного (налогового) периода, приводится по строке 100. величина авансов (налога), подлежащая уменьшению, — по строке 110 .

В строке 120 налогоплательщики, отчитывающиеся ежеквартально и уплачивающие ежемесячные авансовые платежи, указывают общую сумму этих платежей, подлежащих уплате в бюджет субъекта РФ в следующем квартале.

Если организация обязана перечислять налог с базы переходного периода, то суммы этого налога, приходящиеся на обособленное подразделение (группу подразделений) и головную организацию, указываются в строках 130 и 140 соответственно.

В строке 150 знак V проставляется только в приложениях, заполняемых по тем подразделениям, на которые возложена обязанность перечислять налог (авансовые платежи) в региональный бюджет. Эта отметка обязательно проставляется в строке 150 приложения, формируемого по головной организации.

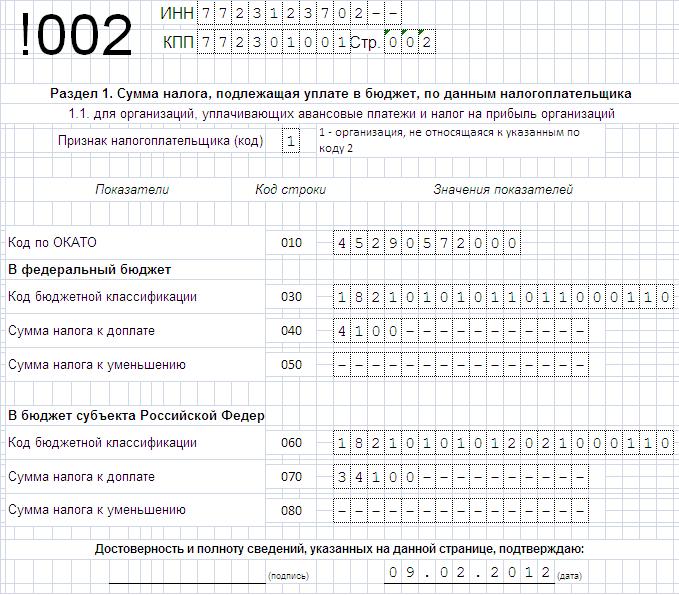

Раздел 1

Как уже отмечалось, в этом разделе отражаются итоговые суммы, подлежащие уплате (возмещению) в бюджет по месту нахождения конкретного подразделения или головной организации.

По месту нахождения организации налог перечисляется как в федеральный, так и в региональный бюджет. Поэтому в подразделах 1.1 и (или) 1.2 может быть заполнена любая соответствующая строка.

Сведения по федеральному бюджету переносятся в раздел 1 из листа 02. Что касается бюджета субъекта РФ, данные переносятся в подразделы 1.1 и 1.2 из приложения № 5 к листу 02. То есть в строках 070, 080, 081 и 091 подраздела 1.1 дублируются соответственно показатели строк 100, 110, 130 и 140 приложения № 5. В подразделе 1.2 значения показателей строк 220—240 равны 1/3 значения показателя строки 120 приложения № 5.

В разделе 1, представляемом в инспекции по месту нахождения обособленных подразделений, строки 030—051 подраздела 1.1 и строки 110—140 подраздела 1.2 не заполняются. Авансовые платежи, подлежащие уплате (возмещению) в региональный бюджет, переносятся в подразделы 1.1 и 1.2 в порядке, аналогичном описанному выше.

Пример 1

ООО «Полярный» (ИНН 6204025874, КПП 620401001) имеет обособленные подразделения в Рязанской области и Ставропольском крае. На территории Рязанской области находятся головная организация и четыре филиала, в Ставропольском крае — один филиал.

В бюджет Рязанской области организация уплачивает налог по своему месту нахождения за себя и четыре рязанских филиала.

По налогу на прибыль общество исчисляет налоговую базу ежеквартально и уплачивает ежемесячные авансовые платежи.

По итогам полугодия 2006 года налоговая база по организации в целом составила 3 000 000 руб. за I квартал — 1 200 000 руб.

Таким образом, сумма исчисленных за полугодие авансовых платежей равна 720 000 руб. (3 000 000 руб. 24%). Общая сумма начисленных авансов за I квартал и ежемесячных авансовых платежей за II квартал — 576 000 руб. (1 200 000 руб. 24% + 288 000 руб.). В результате к доплате по итогам полугодия подлежит 144 000 руб. (720 000 руб. – 576 000 руб.). Общая сумма ежемесячных авансовых платежей на III квартал составит 432 000 руб. (720 000 руб. – 288 000 руб.).

Заполненный на основании полученных данных фрагмент листа 02 приведен в табл. 1.

После того как сформирован показатель налоговой базы в листе 02, можно заполнять приложения № 5. Начнем с организации.

Головная организация ответственна за уплату налога в бюджет Рязанской области. Поэтому приложение № 5 заполняется в отношении организации и четырех рязанских филиалов .

В строке 002 проставляется код 4.

В строки 010 и 020 вписываются наименование организации — ООО «Полярный» и ее КПП — 620401001.

Общая величина налоговой базы по организации в целом в размере 3 000 000 руб. отражается по строке 030. В строке 031 ставится прочерк, поскольку у налогоплательщика нет филиалов, ликвидированных в текущем отчетном периоде.

В строке 040 указывается доля налоговой базы, приходящаяся на головную организацию и ее рязанские филиалы, — 70% (табл. 2).

Налоговая база составит 2 100 000 руб. (3 000 000 руб. 70%). Ее следует вписать в строку 050.

В строке 060 указывается ставка налога — 17,5%.

Сумма исчисленных за полугодие авансовых платежей, причитающихся к уплате в бюджет Рязанской области, составила 367 500 руб. (2 100 000 руб. 17,5%). Эта величина отражается в строке 070.

Допустим, за I квартал сумма исчисленных авансов в бюджет Рязанской области равна 163 800 руб. Та же сумма была начислена в виде ежемесячных платежей за II квартал. То есть в строку 080 вносится сумма 327 600 руб. (163 800 руб. + 163 800 руб.).

Таким образом, по итогам полугодия организация должна перечислить в бюджет Рязанской области 39 900 руб. (367 500 руб. – 327 600 руб.). Эта сумма отражается по строке 100.

В строке 120 приводится сумма ежемесячных авансовых платежей, подлежащих уплате в бюджет Рязанской области в III квартале: 220 500 руб. (315 000 руб. 70%).

Поскольку приложение заполняется по головной организации, которая самостоятельно перечисляет налоги в бюджет, в строке 150 ставится знак V.

Раздел 1 декларации, представленной в инспекцию по месту учета организации, заполняется так.

В подразделе 1.1 указываются суммы авансовых платежей, подлежащие доплате по месту нахождения головной организации.

В федеральный бюджет не позднее 28 июля 2006 года организация должна перечислить 39 000 руб. (195 000 руб. – 156 000 руб.). Эта величина рассчитывается как разность значений показателей строк 190 и 220 листа 02 и отражается в строке 040 подраздела 1.1.

В строке 070 приводится сумма авансовых платежей, подлежащих доплате в бюджет Рязанской области. В эту строку переносится показатель из строки 100 приложения № 5 (39 900 руб.), заполненного по организации и четырем рязанским филиалам.

В подразделе 1.2 фиксируются суммы ежемесячных авансовых платежей, подлежащих уплате в III квартале по месту учета головной организации.

В федеральный бюджет следует ежемесячно перечислять по 39 000 руб. (117 000 руб. 3). Эта сумма рассчитывается на основании показателя строки 300 листа 02 и записывается по строкам 120, 130 и 140 подраздела 1.2.

Сумма каждого ежемесячного авансового платежа в бюджет Рязанской области составит 73 500 руб. (220 500 руб. 3). Эта величина показывается по строкам 220, 230 и 240 подраздела 1.2. Причем за основу взят показатель строки 120 приложения № 5.

Теперь посмотрим, как заполняется приложение № 5 по ставропольскому филиалу. Напоминаем, что это приложение включается в состав декларации, представляемой по месту учета самой организации и месту нахождения ставропольского филиала.

Прежде всего в строке 002 нужно указать код 2, в строках 010 и 020 — наименование и КПП филиала.

В строке 030 отражается общая величина налоговой базы по организации в целом — 3 000 000 руб. Из этой величины на ставропольский филиал приходится 30%. Эта доля показывается по строке 040.

В абсолютном выражении доля налоговой базы, приходящейся на филиал, составит 900 000 руб. (3 000 000 руб. 30%). Это показатель строки 050.

Следовательно, в бюджет Ставропольского края начислено 157 500 руб. (900 000 руб. 17,5%). Эту величину нужно вписать в строку 070.

В строке 080 отражается сумма начисленных в течение полугодия авансовых платежей по филиалу. Предположим, сумма исчисленных за I квартал авансов в бюджет Ставропольского края составила 46 200 руб. В таком же размере уплачивались и ежемесячные авансовые платежи в II квартале. В результате значение показателя строки 080 будет равно 92 400 руб. (46 200 руб. + 46 200 руб.).

В строку 100 вписывается сумма авансовых платежей, подлежащих доплате в бюджет Ставропольского края, в размере 65 100 руб. (157 500 руб. – 92 400 руб.).

Ежемесячные авансовые платежи на III квартал 2006 года по этому филиалу в размере 94 500 руб. (315 000 руб. 30%) отражаются в строке 120.

Обязанности по перечислению налога в бюджет Ставропольского края организация возложила на филиал, поэтому в строке 150 проставляется знак V.

Помимо приложения № 5 и титульного листа декларация, представляемая по месту нахождения филиала, включает раздел 1.

В подразделах 1.1 и 1.2 раздела 1 приводится сумма авансовых платежей, которые подлежат зачислению в бюджет Ставропольского края.

В строку 070 подраздела 1.1 переносится показатель из строки 100 приложения № 5 — 65 100 руб.

Величину (31 500 руб.), полученную в результате деления показателя значения строки 120 приложения № 5 (94 500 руб.) на три, нужно показать по строкам 220, 230 и 240 подраздела 1.2.

Образцы заполнения подразделов 1.1 и 1.2 раздела 1, а также приложений № 5 см. в приложении к статье.

Таблица 1. Фрагмент листа 02 декларации, заполненной ООО «Полярный»

Другие предложения:

Платежное поручение на уплату налогов. Как правильно оформить и избежать ошибок

Как заполнить бухгалтерский баланс правильно?

Как распределять прибыль в ООО