Как заполнять налоговую декларацию по транспортному налогу

16:27, 15.08.03

Приказом Министерства Российской Федерации по налогам и сборам от 18 марта 2003 г. N БГ-3-21/125 утверждена Форма налоговой декларации по транспортному налогу, а так же Инструкция по заполнению налоговой декларации по транспортному налогу.

Уважаемые налогоплательщики, предлагаем вам использовать в практической работе приведенные документы.

Утверждена

Приказом МНС России

от 18.03.2003 N БГ-3-21/125

ИНСТРУКЦИЯ

ПО ЗАПОЛНЕНИЮ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО ТРАНСПОРТНОМУ НАЛОГУ

Налоговая декларация по транспортному налогу (далее - налоговая декларация) и настоящая Инструкция по заполнению налоговой декларации по транспортному налогу (далее - Инструкция) разработаны на основании главы 28 "Транспортный налог" Налогового кодекса Российской Федерации (далее Кодекс).

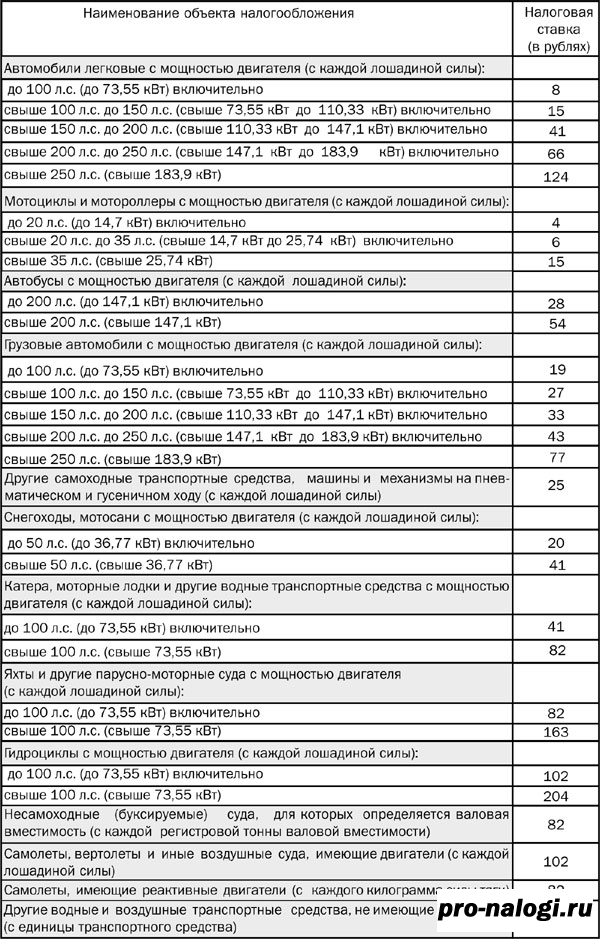

Налоговая декларация и настоящая Инструкция обязательны для организаций, на которые в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые согласно статье 358 Кодекса объектом налогообложения: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Раздел 1. Порядок заполнения титульного

листа налоговой декларации

1. Страница 1 типовой формы титульного листа налоговой декларации заполняется налогоплательщиком до раздела "Заполняется работником налогового органа".

При заполнении необходимо указать:

налоговый период, за который представлена налоговая декларация;

точное наименование налогового органа, в который она представляется, и его код;

полное наименование российской организации, соответствующее наименованию, указанному в его учредительных документах (при наличии в наименовании латинской транскрипции таковая указывается), либо полное наименование отделения иностранной организации, осуществляющей деятельность на территории Российской Федерации;

основной государственный регистрационный номер (ОГРН) в соответствии со "Свидетельством о государственной регистрации юридического лица" (форма N Р51001) или "Свидетельством о внесении записи в Единый государственный реестр юридических лиц о юридическом лице, зарегистрированном до 1 июля 2002 года" (форма N Р57001), утвержденных Постановлением Правительства Российской Федерации от 19.06.2002 N 439 "Об утверждении форм документов, используемых при государственной регистрации юридических лиц, и требований к их оформлению" ("Российская газета", 2002, N 113) (приложения N 11 и N 13 соответственно);

реквизиты свидетельства о постановке на учет: серия, номер, дата выдачи, наименование налогового органа, выдавшего свидетельство, и его код (для российской организации - в соответствии со Свидетельством о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309, зарегистрированным Минюстом России 22.12.1998 N 1664 (Бюллетень нормативных актов федеральных органов исполнительной власти, 1999, N 1; 2000, N 13); для иностранной организации - в соответствии со Свидетельством о постановке на учет в налоговом органе по форме 2401ИМД, утвержденной Приказом МНС России от 07.04.2000 N АП-3-06/124, зарегистрированным Минюстом России 02.06.2000, N 2258 (Бюллетень нормативных актов федеральных органов исполнительной власти, 2000, N 25); для физического лица - в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309;

для российской организации:

идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации (форма N 12-1-7);

КПП по месту нахождения обособленного подразделения согласно Уведомлению о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения обособленного подразделения на территории Российской Федерации (по форме N 12-1-8);

КПП по иному месту нахождения на основании соответствующего уведомления о постановке на учет (по формам N 12-1-9, N 12-1-10);

для иностранной организации:

ИНН и КПП по месту нахождения отделения иностранной организации, осуществляющей деятельность на территории Российской Федерации, на основании Свидетельства о постановке на учет в налоговом органе (форма N 2401ИМД) и/или информационного письма об учете в налоговом органе отделения иностранной организации (форма N 2201И);

по иному месту нахождения иностранной организации: ИНН и КПП иностранной организации, имеющей недвижимое имущество и транспортные средства на территории Российской Федерации, на основании Свидетельства о постановке на учет в налоговом органе (по форме N 2401ИМД) и/или информационного письма об учете в налоговом органе недвижимого имущества и транспортных средств (форма N 2202ИМ);

для физического лица - ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации (по форме N 12-2-4). В случае неуказания ИНН или изменения учетных данных физического лица в периоде, за который представляется декларация, следует заполнить сведения о физическом лице в таблице на странице 4 титульного листа налоговой декларации;

количество страниц, на которых составлена налоговая декларация;

количество листов подтверждающих документов или их копий, приложенных к декларации.

Достоверность и полнота сведений, указанных в налоговой декларации, подтверждаются подписями руководителя и главного бухгалтера организации или уполномоченного представителя. При этом указываются фамилия, имя, отчество полностью, ИНН указывается при его наличии и проставляется дата подписания.

В случае неуказания ИНН руководителя или главного бухгалтера организации или изменения их учетных данных в период, за который представляется декларация, а также если достоверность и полноту сведений удостоверяет уполномоченный представитель, то следует заполнить на странице 4 титульного листа налоговой декларации в отношении руководителя и главного бухгалтера сведения (измененные сведения) о документе, удостоверяющем личность (наименование документа, серия, номер, кем выдан и дата выдачи), адресе места жительства, а также ИНН\КПП организации (во второй строке), фамилию, имя, отчество руководителя или главного бухгалтера организации (в третьей строке) и ИНН физического лица.

Раздел "Заполняется работником налогового органа" содержит сведения о представлении налоговой декларации (способ представления; количество страниц декларации; количество листов подтверждающих документов или их копий, приложенных к декларации; дату представления; номер, под которым зарегистрирована декларация; фамилию и инициалы имени и отчества работника налогового органа, принявшего декларацию; его подпись), а также сведения о проведении камеральной проверки (дату ее проведения, фамилию и инициалы имени и отчества работника налогового органа и его подпись, подтверждающую факт проведения камеральной проверки).

2. На странице 2 титульного листа во второй строке указываются ИНН\КПП организации.

В разделе "Сведения о налогоплательщике":

I. "Российские организации":

адрес, указанный в учредительных документах, заполняется в соответствии с адресом, указанным в учредительных документах организации или ином распорядительном документе о создании юридического лица, либо адресом, указанным в документе о представлении юридического адреса (для общественных организаций и объединений);

в зависимости от того, совпадают или не совпадают адрес, указанный в учредительных документах, и адрес постоянно действующего исполнительного органа, необходимо отметить соответствующий квадрат знаком V;

адрес постоянно действующего исполнительного органа организации (администрации, дирекции, правления или иного подобного органа) указывается в случае его несовпадения с адресом, указанным в учредительных документах;

контактный телефон указывается, соответственно, руководителя и главного бухгалтера организации.

"Обособленное подразделение":

наименование обособленного подразделения;

адрес обособленного подразделения заполняется в случае подачи налоговой декларации в налоговый орган, в котором организация состоит на учете по месту нахождения обособленного подразделения;

контактный телефон указывается либо руководителя, либо главного бухгалтера организации (обособленного подразделения), либо иного должностного лица, ответственного за составление налоговой декларации.

Сведения, указанные на странице, в строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" заверяются подписью одного из тех лиц, который подтверждает достоверность сведений на первой странице, и проставляется дата подписания.

3. На странице 3 титульного листа во второй строке указывается ИНН\КПП отделения иностранной организации, осуществляющего деятельность на территории Российской Федерации.

В разделе II "Иностранные организации":

контактный телефон указывается главного бухгалтера, либо руководителя отделения, либо уполномоченного представителя иностранной организации;

в подразделе А указывается полный адрес места нахождения отделения иностранной организации в Российской Федерации;

в подразделе В "Код налогоплательщика в стране регистрации или его аналог (если имеется)" указывается код налогоплательщика, присвоенный в стране инкорпорации;

в подразделе С указывается полное наименование иностранной организации;

в подразделе D указывается полное наименование страны регистрации (иностранной корпорации) и ее код в соответствии со справочником "BIC Directory";

в подразделе Е указывается полный адрес иностранной организации, указанный в учредительных документах.

4. На странице 4 титульного листа указывается:

во второй строке - ИНН\КПП организации, в случае заполнения раздела III "Физические лица" для руководителя или главного бухгалтера организации;

в третьей строке - фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность);

в четвертой строке - ИНН физического лица (при его указании на странице 1 титульного листа) в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации (по форме N 12-2-4).

В разделе III "Физические лица" для взаимодействия налогового органа с налогоплательщиком указывается номер контактного телефона. При наличии у физического лица домашнего и служебного телефонов указываются оба номера.

В случае неуказания ИНН физическое лицо сообщает персональные данные по всему перечню, приведенному в таблице. При изменении учетных данных в периоде, за который представляется декларация, сообщаются только измененные сведения.

В случае неуказания ИНН руководителя или главного бухгалтера организации или изменения их учетных данных в период, за который представляется декларация, а также если достоверность и полноту сведений удостоверяет уполномоченный представитель, то следует заполнить в отношении руководителя и главного бухгалтера сведения (измененные сведения) о документе, удостоверяющем личность (наименование документа, серия, номер, кем выдан и дата выдачи), и адресе места жительства.

При заполнении сведений данной таблицы следует обратить внимание, что:

дата рождения (число, месяц, год) указывается в соответствии с записью в документе, удостоверяющем личность, при этом название месяца записывается словом;

место рождения указывается в точном соответствии с записью в документе, удостоверяющем личность.

Если налогоплательщик указал документ, удостоверяющий личность, в котором нет сведений о дате и месте рождения, то эти показатели заполняются на основании Свидетельства о рождении или другого документа, содержащего такие сведения;

пол указывается путем проставления знака "V" в соответствующем квадрате;

в строке "гражданство" указывается название государства, гражданином которого является декларант. При отсутствии гражданства записывается: "лицо без гражданства";

в строке "вид документа, удостоверяющего личность" записывается конкретное название документа (паспорт, удостоверение личности, военный билет и т.п.) и указывается код документа в соответствии со справочником, действующим в системе налоговых органов;

далее указываются те реквизиты, которые имеются в документе, удостоверяющем личность;

адрес места жительства в Российской Федерации указывается на основании записи в паспорте или документе, подтверждающем регистрацию по месту жительства (если указан не паспорт, а иной документ, удостоверяющий личность), с обязательным указанием почтового индекса и кода субъекта Российской Федерации в соответствии со справочником, действующим в системе налоговых органов.

Для иностранных граждан и лиц без гражданства при отсутствии адреса места жительства в Российской Федерации указывается адрес ведения деятельности в Российской Федерации.

Сведения, указанные на странице, в строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" заверяются подписью одного из тех лиц, который подтверждает достоверность сведений на первой странице, и проставляется дата подписания.

Раздел 2. Порядок заполнения листа 2

"Исчисленная сумма транспортного налога"

5. Лист 2 "Исчисленная сумма транспортного налога" заполняется по данным Приложений "А", "Б" и "В" в отношении всех видов транспортных средств (водных, воздушных и автомототранспортных средств и самоходной технике и др. видам транспортных средств), по которым была осуществлена государственная регистрация по месту нахождения транспортных средств в соответствующем субъекте Российской Федерации.

Строки с 1 по 10 (ячейки 040 - 110) заполняются налогоплательщиком.

Строки с 3 по 10 (ячейки 120 - 160) предназначены для заполнения работником налогового органа.

6. По строке 1 указывается наименование субъекта Российской Федерации, в котором была осуществлена государственная регистрация транспортных средств, а также его код, который должен соответствовать кодам субъектов Российской Федерации раздела 8 настоящей Инструкции.

По строке 2 указывается вид деятельности организации по Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2001 (КДЕС ред. 1).

7. По строке 3 (ячейка 050) "Количество транспортных средств (всего)" указывается количество всех транспортных средств, зарегистрированных на организацию в соответствующем субъекте Российской Федерации, которое определяется путем суммирования значений по строке 7 (ячейка 070) приложений "А" и (или) "Б" и (или) "В".

8. По строке 4 (ячейка 060) "Исчисленная сумма налога (всего)" указывается сумма транспортного налога, значение которой определяется путем суммирования значений строк 8 (ячейка 080) Приложений "А" и (или) "Б" и (или) "В".

9. В таблице по строкам с 5 по 7 указываются данные о транспортных средствах и начисленных суммах налога по конкретным кодам видов транспортных средств, указанных в приложениях "А" и (или) "Б" и (или) "В" по строке 1.

По графе 1 указывается порядковый номер записи.

По графе 2 "Вид транспортного средства (ТС)" указывается вид транспортного средства.

По графе 3 "Код вида ТС" указывается код вида транспортных средств, указанный по строке 1 Приложений "А" или "Б" или "В" и определяемый по разделу 7 настоящей Инструкции.

По графе 4 "Количество ТС данного вида" проставляется количество транспортных средств по конкретному коду вида транспортного средства, указанного по строке 1 Приложения "А", "Б" и "В", и определяется по данным строки 7 (ячейка 070) Приложений "А" или "Б" или "В".

По графе 5 "Сумма налога (рублей)" проставляется сумма налога, исчисленная по конкретному виду транспортных средств, которая соответствует значению суммы налога, указанной по строке 8 (ячейка 080) Приложения "А" или "Б" или "В", в которых по строке 1 указан код вида транспортного средства.

В случае необходимости при большом количестве видов транспортных средств налогоплательщиком заполняются дополнительные страницы листа 2 налоговой декларации.

10. По строке 8 (ячейка 090) "Сумма налога, уплаченная в течение налогового периода (всего)" указывается сумма транспортного налога, уплаченная в течение налогового периода в сроки и в порядке, установленные соответствующим законом субъекта Российской Федерации о транспортном налоге.

11. По строке 9 (ячейка 100) "Сумма налога, подлежащая уплате в бюджет по истечении налогового периода" указывается сумма налога, подлежащая уплате в бюджет, значение которой определяется как разница показателей строк 4 (ячейка 060) и 8 (ячейка 090) Листа 2.

12. По строке 10 (ячейка 110) "Сумма налога, подлежащая зачету (возврату) налогоплательщику" указывается сумма излишне уплаченного в бюджет налога, значение которой определяется как разница показателей строк 8 (ячейка 090) и 4 (ячейка 060) Листа 2.

13. Строки 11 - 13 заполняются работником налогового органа для отражения начисленной по расчету суммы транспортного налога в лицевом счете налогоплательщика.

По строке 11 (ячейка 200) указывается сумма налога, подлежащая отражению в лицевом счете налогоплательщика, которая должна соответствовать значению строки 4 (ячейка 060). Кроме того, необходимо указать, за какой налоговый период исчислен налог.

По строке 12 работник налогового органа должен проставить фамилию, имя, отчество, свою должность и подпись.

По строке 13 в соответствующих ячейках указывается дата отражения в лицевом счете налогоплательщика суммы транспортного налога за налоговый период.

14. В разделе Листа 2 "Расчет недопоступивших сумм налога" по строкам 14 - 18 работником налогового органа, проводившим камеральную налоговую проверку, производится расчет недопоступивших сумм налога по транспортным

средствам, не являющимся объектом налогообложения по пункту 2 статьи 358 Кодекса, а также по предоставленным законами субъектов Российской Федерации льготам по транспортному налогу. Графы таблицы с 1 по 4 заполняются на основании Приложений "А", "Б" и "В".

По графе 1 указывается порядковый номер записи.

По графе 2 указывается код вида транспортного средства, указанный по строке 1 Приложений "А", "Б" и "В". По графе 3 указываются коды налоговых льгот по транспортному налогу, предоставленные законом субъекта Российской Федерации, и (или) коды исключения объектов транспортных средств из налогообложения по пункту 2 статьи 358 Кодекса, на основании которых данный вид транспортного средства не подлежит налогообложению. Эта графа заполняется на основании данных, указанных в Приложениях "А" (графы 15 и 16), "Б" (графы 14 и 15) и "В" (графы 13 и 14).

Коды (по пункту 2 статьи 358 Кодекса) определяются по пункту 72 раздела 6 настоящей Инструкции. Коды налоговых льгот определяются по пункту 73 раздела 6 настоящей Инструкции.

В графе 4 указывается недопоступившая сумма налога по транспортным средствам соответствующего вида, не подлежащим налогообложению, которая определяется по данным Приложений "А", "Б" и "В". Для исчисления недопоступившей суммы налога по транспортным средствам из Приложений "А" по соответствующему коду вида ТС, указанному по строке 1 этого Приложения, выбираются транспортные средства, коды (по пункту 2 статьи 358 Кодекса) или коды льгот, по которым указаны по графам 15 или 16, и по ним исчисляется сумма недопоступившего налога как произведение значений граф 12, 20 и 21 Приложения "А".

Суммы недопоступившего налога по транспортным средствам (код льготы или код (по пункту 2 ст. 358 Кодекса) указаны по графам 15 или 16 Приложения "А") суммируются, и полученное значение проставляется в графе 4 листа 2 по строкам 14 - 15 по соответствующему коду вида транспортных средств, указанному по строке 1 Приложения "А".

Для исчисления недопоступившей суммы налога из Приложений "Б" по соответствующему коду вида транспортных средств, указанному по строке 1 этого Приложения, выбираются транспортные средства, коды льгот и коды (по пункту 2 ст. 358 Кодекса), по которым указаны по графе 14 или 15, и по ним исчисляется сумма недопоступившего налога как произведение значений граф 10 (или 11), 19 и 20 Приложения "Б".

Суммы недопоступившего налога по транспортным средствам (коды льгот или коды (по пункту 2 ст. 358 Кодекса) указаны по графе 14 или 15 Приложения "Б") суммируются, и полученное значение проставляется в графе 4 листа 2 по строкам 14 - 15 по соответствующему коду вида транспортных средств, указанному по строке 1 Приложения "Б".

Для исчисления недопоступившей суммы налога из Приложений "В" по соответствующему коду вида ТС, указанному по строке 1 этого Приложения, выбираются транспортные средства, коды (по пункту 2 статьи 358 Кодекса) и (или) коды льгот, по которым указаны по графам 13 или 14, и по ним исчисляется сумма недопоступившего налога как произведение значений граф 10, 18 и 19 Приложения "В".

Суммы недопоступившего налога по транспортным средствам (коды льгот или коды (по пункту 2 статьи 358 Кодекса) указаны по графам 13 или 14 Приложения "В") суммируются, и полученное значение проставляется в графе 4 листа 2 по строкам 14 - 15 по соответствующему коду вида транспортных средств, указанному по строке 1 Приложения "В".

По строке 16 (ячейка 250) "Всего" указывается общая сумма недопоступившего налога, которая определяется путем суммирования всех значений по строкам 14 и 15 графы 4 листа 2.

15. По строке 17 указываются фамилия, имя, отчество, должность и подпись работника налогового органа, который произвел расчет недопоступивших сумм налога.

16. По строке 18 в соответствующих ячейках проставляется дата составления Расчета недопоступивших сумм налога (день, месяц и год).

Раздел 3. Порядок заполнения Приложения "А"

Расчет налоговой базы и суммы налога по автомобилям,

мотоциклам, мотороллерам, автобусам и другим самоходным

машинам и механизмам на пневматическом и гусеничном

ходу, снегоходам и мотосаням

При заполнении Приложения "А" к форме 1152004 необходимо иметь в виду следующее.

17. Приложение "А" заполняется отдельно по каждому виду транспортных средств (автомобилям, мотоциклам, мотороллерам, автобусам и другим самоходным машинам и механизмам на пневматическом и гусеничном ходу, снегоходам и мотосаням) соответствующего кода вида ТС.

По строке 1 указывается вид и код вида транспортного средства в соответствии с кодами видов транспортных средств, указанных в разделе 7 настоящей Инструкции.

18. По строкам 2 - 6 и графам с 1 по 22 Приложения "А" заполняются сведения, необходимые для расчета налоговой базы и суммы транспортного налога по конкретному транспортному средству данного вида (т.е. по каждой единице транспортных средств).

19. По графе 1 указывается порядковый номер записи сведений о транспортном средстве.

20. По графам 2 - 5 указываются данные из паспорта транспортного средства (ПТС), документа о государственной регистрации транспортного средства: соответственно марка, модель или модификация транспортного средства (например, ВАЗ-21093), назначение или категория транспортного средства (например, "А", "В", "С"), тип транспортного средства (например, "седан"), а также идентификационный номер (VIN) по документу о регистрации транспортного средства.

21. По графам 6 - 10 указываются сведения о регистрации транспортного средства.

22. По графам 6 - 7 указываются даты регистрации и снятия с регистрации транспортного средства в органе, осуществляющем государственную регистрацию транспортных средств.

23. По графам 8 - 9 указываются серия, номер и дата выдачи документа о регистрации транспортного средства.

24. По графе 10 указывается регистрационный знак транспортного средства (например, "Е407АВ 77 rus").

25. По графам 11 - 12 указывается мощность двигателя транспортного средства в киловаттах и в лошадиных силах.

В случае замены двигателя у транспортного средства и изменения его мощности в течение налогового периода данные по указанному транспортному средству в Приложении "А" заполняются по двум строкам. При этом по графе 19 указывается количество полных месяцев владения транспортным средством исходя из показателя мощности двигателя.

Например:

Мощность двигателя автомобиля составляет 150 лошадиных сил (далее - л.с.). 2 июня 2003 года на этот автомобиль установлен и зарегистрирован автоинспекцией двигатель с мощностью 180 л.с. При заполнении в налоговой декларации сведений за 2003 год по этому автомобилю в Приложении "А" по графе 12 указывается мощность двигателя 150 л.с. а по графе 19 указывается 5 месяцев. В следующей строке необходимо также заполнить все сведения по данному автомобилю, указав при этом по графе 12 мощность нового двигателя 180 л.с. а по графе 19 - количество полных месяцев - 7 месяцев.

26. По графам 13 - 14 указываются соответственно год изготовления и срок полезного использования транспортного средства (данный показатель определяется в календарных годах от года выпуска транспортного средства и указывается только в случаях установления дифференцированных налоговых ставок с учетом срока полезного использования транспортных средств).

27. По графе 15 "Код (по пункту 2 статьи 358 Кодекса)" указываются коды исключения из объекта налогообложения, на основании которых транспортные средства не являются объектами налогообложения транспортным налогом (не облагаются транспортным налогом). При этом коды исключения из объекта налогообложения по пункту 2 статьи 358 Кодекса указаны в пункте 72 раздела 6 настоящей Инструкции.

28. По графе 16 "Код налоговой льготы" указывается код льготы по транспортному налогу, установленной соответствующими законами субъекта Российской Федерации. При этом коды налоговых льгот указаны в пункте 73 раздела 6 настоящей Инструкции.

29. По графам 17 - 18 указываются сведения об угоне транспортных средств: дата начала розыска транспортного средства и дата возврата его владельцу.

Документы, подтверждающие факт угона (кражи) транспортного средства, выдаются органами МВД России (ГУВД, ОВД, УВД и др.), осуществляющими работу по расследованию и раскрытию преступлений, в том числе угонов (краж) транспортных средств.

30. По графе 19 указывается количество полных месяцев владения транспортным средством, в течение которых транспортное средство было зарегистрировано на налогоплательщика в истекшем налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

31. По графе 20 указывается коэффициент, который применятся для исчисления транспортного налога в случае регистрации транспортного средства и (или) снятии транспортного средства с регистрации в течение календарного года. Коэффициент определяется как отношение числа календарных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика в истекшем периоде, к числу календарных месяцев в налоговом периоде, т.е. отношение значения гр. 19 к числу 12.

Например, по графе 19 указано 5 месяцев, в течение которых транспортное средство было зарегистрировано на организацию в 2003 году, следовательно, коэффициент, который следует указать по графе 20, составит 5/12 = (5. 12).

32. По графе 21 "Ставка налога" указывается ставка транспортного налога, установленная законом соответствующего субъекта Российской Федерации по месту нахождения транспортных средств.

33. В графе 22 "Сумма налога" указывается сумма транспортного налога, подлежащая уплате по месту нахождения транспортных средств, значение которой определяется как произведение показателей граф 12, 20 и 21 Приложения "А".

По транспортным средствам, которые не являются объектами налогообложения (код исключения из объектов налогообложения по пункту 2 статьи 358 Кодекса, по которым указан по графе 15) или по которым предоставлены льготы по транспортному налогу законами субъектов Российской Федерации (по графе 16 указан код льготы), сумма налога по графе 22 не исчисляется. В этом случае налогоплательщиком по графе 22 ставится прочерк.

34. По транспортным средствам, которые не являются объектами налогообложения по пункту 2 статьи 358 Кодекса или по которым предоставлены льготы по транспортному налогу (коды, указанные по графам 15 или 16) и по графе 22 Приложения "А", налогоплательщиком проставлен прочерк, работником налогового органа производится расчет недопоступивших сумм налога. Результаты расчета указываются по строкам 14 и 15 графы 4 Листа 2 налоговой декларации.

35. По строке 7 (ячейка 070) "Количество транспортных средств данного вида (штук)" указывается количество транспортных средств данного вида, которое определяется по графе 1 и должно соответствовать последнему порядковому номеру.

36. По строке 8 (ячейка 080) "Итого сумма налога, подлежащая уплате по транспортным средствам данного вида (рублей)" указывается сумма налога, подлежащая уплате по транспортным средствам данного вида, которая определяется путем суммирования всех значений по графе 22 Приложения "А".

Раздел 4. Порядок заполнения Приложения "Б"

Расчет налоговой базы и суммы налога

по водным транспортным средствам

При заполнении Приложения "Б" к форме 1152004 необходимо иметь в виду следующее.

37. Приложение "Б" заполняется отдельно по каждому виду водных транспортных средств (морских, речных судов, в т.ч. судов смешанного (река-море) плавания) соответствующего кода вида транспортных средств.

По строке 1 указывается вид и код вида транспортного средства в соответствии с кодами видов транспортных средств, определяемых по разделу 7 настоящей Инструкции.

38. По строкам 2 - 6 и графам 1 - 21 заполняются сведения, необходимые для расчета налоговой базы и суммы транспортного налога по конкретному транспортному средству данного вида (по морским и речным судам (в т.ч. смешанного (река-море) плавания)). Расчет налоговой базы и суммы налога составляется отдельно по каждому транспортному средству (т.е. единице транспортных средств).

39. По графе 1 указывается порядковый номер записи сведений о транспортном средстве.

40. По графам 2 - 4 указываются данные из паспорта транспортного средства, документа о государственной регистрации транспортного средства: соответственно название судна (например, "Волна", "Вихрь"), назначение (категория) и тип судна, а также идентификационный номер судна (ИМО) по документу о регистрации транспортного средства.

41. По графам 5 - 9 указываются сведения о регистрации водных транспортных средств: дата регистрации и снятия с регистрации в органе, осуществляющем государственную регистрацию водных транспортных средств, серия и номер документа о регистрации, дата его выдачи, а также указывается регистрационный номер судна.

42. По графе 10 указывается общая мощность двигателей (в отношении которых произведена государственная регистрация) водного транспортного средства в лошадиных силах. Если транспортное средство имеет несколько двигателей, то налоговая база в отношении данного транспортного средства определяется как сумма мощностей этих двигателей в лошадиных силах.

Например, на моторную лодку "Вихрь" зарегистрировано два мотора по 30 л.с. каждый, следовательно, мощность двигателя лодки составит 60 л.с.

В случае замены двигателя у транспортного средства и изменения его мощности в течение налогового периода данные по указанному транспортному средству в Приложении "А" заполняются по двум строкам. При этом по графе 18 указывается количество полных месяцев владения транспортным средством, исходя из показателя мощности двигателя.

Например:

Мощность двигателя катера составляет 150 лошадиных сил (далее - л.с.). 2 июня 2003 года на этот катер установлен и зарегистрирован двигатель с мощностью 100 л.с. При заполнении в налоговой декларации сведений за 2003 год по этому катеру в Приложении "Б" по графе 10 указывается мощность двигателя 150 л.с. а по графе 18 указывается 5 месяцев. В следующей строке необходимо также заполнить все сведения по данному катеру, указав при этом по графе 10 мощность нового двигателя 100 л.с. а по графе 18 - количество полных месяцев - 7 месяцев.

43. По графе 11 указывается налоговая база по водным транспортным средствам несамоходным (буксируемым) как валовая вместимость в регистровых тоннах.

По транспортным средствам, не имеющим двигателей, налоговая база определяется как единица транспортного средства, и в этом случае по графам 10 и 11 ставится прочерк.

44. По графам 12 - 13 указываются соответственно год постройки и срок использования транспортного средства (данный показатель определяется в календарных годах от года постройки судна и указывается только в случаях установления дифференцированных налоговых ставок с учетом срока полезного использования водных транспортных средств).

45. По графе 14 "Код (по пункту 2 статьи 358 Кодекса)" указывается код исключения из объекта налогообложения по пункту 2 статьи 358 Кодекса, на основании которого водное транспортное средство не является объектом налогообложения транспортным налогом (не облагается транспортным налогом).

Коды (по пункту 2 статьи 358 Кодекса) установлены пунктом 72 раздела 6 настоящей Инструкции.

46. По графе 15 "Код налоговой льготы" указывается код льготы по транспортному налогу, установленной законом субъекта Российской Федерации.

Коды льгот по транспортному налогу определяются по пункту 73 раздела 6 настоящей Инструкции.

47. По графам 16 - 17 указываются сведения об угоне водных транспортных средств: дата начала розыска транспортного средства и дата возврата его владельцу.

Документы, подтверждающие факт угона (кражи) транспортного средства, выдаются органами МВД России (ГУВД, ОВД, УВД и др.), осуществляющими работу по расследованию и раскрытию преступлений, в том числе угонов (краж) транспортных средств.

48. По графе 18 указывается количество полных месяцев владения транспортным средством, в течение которых транспортное средство было зарегистрировано на налогоплательщика в истекшем налоговом периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

49. По графе 19 указывается коэффициент, который применятся для исчисления транспортного налога в случае регистрации транспортного средства и (или) снятии транспортного средства с регистрации в течение календарного года. Коэффициент определяется как отношение числа календарных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика в истекшем периоде, к числу календарных месяцев в налоговом периоде, т.е. отношение значения гр. 18 к числу 12.

Например, по графе 18 указано 5 месяцев, в течение которых транспортное средство было зарегистрировано на организацию в 2003 году, следовательно, коэффициент, который следует указать по графе 19, составит 5/12 = (5. 12).

50. По графе 20 "Ставка налога" указывается ставка транспортного налога,

Другие предложения:

Как оплатить транспортный налог?

Как рассчитать транспортный налог правильно?

Платежное поручение на уплату налогов. Как правильно оформить и избежать ошибок

Как заполнить бухгалтерский баланс правильно?